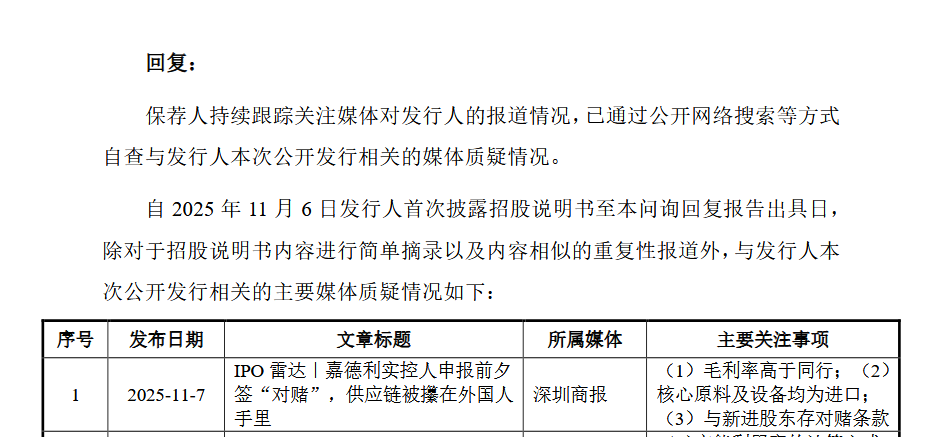

1月14日,泉州嘉德利電子材料股份公司(簡稱"嘉德利")披露了上交所主板IPO首輪審核問詢回復,直面監(jiān)管層的13項質(zhì)疑。其中,還回應了深圳商報讀創(chuàng)客戶端2025年11月7日《IPO雷達|嘉德利實控人申報前夕簽“對賭”,供應鏈被攥在外國人手里》相關報道提出的質(zhì)疑。

報告期內(nèi),嘉德利前五大客戶銷售占比維持在54%-61%,第一大客戶法拉電子貢獻30%以上收入。上交所追問客戶分層結構及合作穩(wěn)定性。

嘉德利披露,5000萬元以上客戶僅2家,1000萬元以下客戶達120-160家,但后者僅貢獻22%收入。公司承認,薄膜電容器產(chǎn)業(yè)鏈驗證周期長達數(shù)月,新進入者難以獲得客戶配合。嘉德利稱已配合客戶完成SiC器件用125超耐溫膜的全球首創(chuàng)量產(chǎn),在手訂單充足。盡管客戶集中,但新能源汽車、光伏領域需求旺盛,產(chǎn)能利用率超105%。

嘉德利95%以上聚丙烯樹脂通過博祿公司采購北歐化工產(chǎn)品,生產(chǎn)線全部從德國布魯克納進口,供應鏈被攥在外國人手里引人關注。深圳商報此前報道對此提出了質(zhì)疑。

公司回應,這與全球行業(yè)慣例一致——國內(nèi)電工級聚丙烯樹脂基本全為進口,高端"粗化膜"料僅北歐化工具備認證資格。布魯克納市場占率達56%,大東南、佛塑科技等同行同樣100%采用其設備。為對沖風險,嘉德利已與博祿簽署戰(zhàn)略合作協(xié)議鎖定供應,并積極參與國家電網(wǎng)主導的國產(chǎn)樹脂研發(fā)項目,目前小批量試生產(chǎn)已啟動。

嘉德利超薄膜毛利率高達59%,遠超可比公司均值37%。上交所要求拆解成本結構合理性。

公司解釋,超薄膜(3.4μm以下)生產(chǎn)工藝壁壘極高,全球僅日本東麗等少數(shù)企業(yè)能穩(wěn)定量產(chǎn),國內(nèi)產(chǎn)能缺口超10%。其性能指標——拉伸強度≥250MPa、擊穿場強≥590V/μm——領先同行。成本結構中,直接材料占71%、制造費用占21%,人工僅8%,符合行業(yè)特征。

上交所注意到,莊閑和游戲網(wǎng)嘉德利同時向龍辰科技銷售新加坡TPC樹脂又采購其北歐化工樹脂,質(zhì)疑存在"雙向交易"。

公司澄清,該交易僅2024年發(fā)生562萬元,系龍辰科技臨時缺貨應急采購。所有交易獨立定價,無關聯(lián)性。此外,向蘇容電氣、川陽塑料廠等6家企業(yè)的雙向采購銷售,均屬"正常商業(yè)往來",會計處理符合總額法確認原則。

嘉德利實控人黃澤忠、黃炎煌為表兄弟,兩人各持有公司 47.94%股份,合計 95.89%;兩人簽署《一致行動協(xié)議》,約定在協(xié)議有效期內(nèi)如雙方未達成一致意見,雙方均應投反對票。上交所質(zhì)疑:這是否會導致決策僵局?

兩人承諾,協(xié)議到期后將自動續(xù)期至少36個月,且"從未出現(xiàn)分歧"。公司稱,董事會9名成員中家族僅占3席,已引入4家國資投資人股東,上市后家族董事將保持少數(shù)。但上交所仍追問:若上市后家族通過關聯(lián)交易套現(xiàn),如何保護中小股東?

公司回應,已建立獨立董事+審計委員會雙重監(jiān)督機制,2024年確認關聯(lián)交易121萬元,均履行回避表決程序。歷史上注銷的10家關聯(lián)方,均為無實際業(yè)務的"殼公司",不存在利益輸送。

根據(jù)申報材料,嘉德利實際控制人于 2025 年 6 月與 4 名新進投資方簽署對賭協(xié)議,在特定條件下實際控制人需回購投資方所持有的發(fā)行人的全部股份,同時各方簽署補充協(xié)議約定對賭條款自上市申請獲得受理之日起自動終止(附恢復條款)。

嘉德利表示,已向上海證券交易所提交上市申請,在上海證券交易所于 2025 年 11月 6 日受理其提交的上市申請時,《增資補充協(xié)議書》及其項下的對賭條款已終止。